Si le preguntas a cualquier persona que haya creado una empresa sobre su negocio, te dirá que su proyecto es muy valioso. Y así es como lo ven, sin duda alguna. Pero más allá de una valoración subjetiva, existen formas de determinar el cálculo con información comprobable.

Para lograr valuar una empresa, se tiene que realizar una medición con base en resultados tangibles y en el impacto real que una empresa tiene en su entorno. Si deseas saber más al respecto, en este artículo, te explicaremos los aspectos básicos de la valuación de empresas.

Qué es la valuación de una empresa

La valuación de una empresa es el proceso que permite conocer el valor actual en el mercado de cada uno de los elementos que integran el patrimonio de una empresa. Consiste en un análisis financiero del corporativo, así como de su estructura, activos, pasivos y su comportamiento comercial en el corto y mediano plazo.

Qué es el valor de una empresa

El valor de una empresa es un indicador económico que se utiliza para valorar un corporativo en caso de una fusión, compra o venta del corporativo. Por lo regular, se calcula como la diferencia del capital bursátil y la deuda financiera neta de la empresa.

Por qué es importante valuar una empresa

Las organizaciones generan valor para los inversionistas, socios y trabajadores. En ese sentido, conocer el valor de una empresa en el mercado, en un momento fijo, es tan importante como saber de dónde proviene ese valor y cómo se distribuye.

De ahí que esta tarea se revista de mayor relevancia en medida que esta se abre paso en el mercado y se consolida.

Así pues, valuar una empresa es fundamental porque:

- Es un indicador de su rentabilidad, productividad y potencial de crecimiento.

- Permite conocer la salud financiera de una empresa y sus posibilidades de conseguir un préstamo o endeudarse.

- Hace más eficiente el proceso de sucesión de la compañía, sobre todo si hay de por medio herencias, la compra de acciones y otras tomas de decisiones que ocurren en momentos como ese.

- Ayuda a planificar el crecimiento empresarial con mejores datos, sobre todo, porque identifica dónde se pierde o gana valor y calcula los ajustes necesarios para evitar que el negocio se vea afectado.

Si quieres saber más respecto a la importancia de la valuación de una empresa, te recomendamos escuchar la opinión del especialista Roberto Guiñales, director del área financiera de Advisory Services.

La valuación de una empresa depende de la propia organización. Sin embargo, existen varios métodos que se adaptan a las necesidades de cada proceso. A continuación, te mencionamos los que pueden serte útiles.

Los 5 métodos de valuación de empresas

Según sean los aspectos que se tomen en cuenta, los métodos de valuación de empresas se pueden clasificar de la siguiente manera:

1. Según el balance o los activos de la empresa

Se calcula de acuerdo a los activos y pasivos de la organización, lo que podría representar la venta de la empresa o reemplazar sus bienes. Aquí se incluyen los siguientes valores:

- Valor contable ajustado

- Valor contable

- Activo neto real

- Valor sustancial

- Valor de liquidación

2. Según el fondo de comercio

Se refiere al valor que una empresa representa, más allá de la suma de sus activos, es decir, aspectos como la reputación, prestigio, los clientes, etc. Esto hace del fondo de comercio una medida intangible del valor de la organización.

De acuerdo con Andrés Sevilla del portal especializado Economipedia:

«El valor del fondo de comercio es inherente a una empresa, pero surge y se contabiliza solo tras la adquisición de una empresa. Se calcula como el exceso del precio que se paga por la empresa sobre el valor del patrimonio neto».

Dicho aspecto se ve reflejado con el pago extra que ocurre al comprar la compañía. Los más usados son tres:

- Clásico

- Unión de expertos contables

- Renta abreviada

3. Según la creación de valor

Corresponde al valor económico añadido, beneficio económico o valor añadido de la caja, así que toma en cuenta datos de las ganancias y el patrimonio de la organización de periodos anteriores.

- EVA o valor económico añadido

- Beneficio económico

- CVA o valor añadido de la caja

4. Según el descuento de flujos

Este es el método más utilizado y el que tiene mayor crédito, porque calcula lo que se espera obtener en el futuro de la empresa.

- Flujo de caja

- Flujo de caja por acción

- Flujo de caja del capital

- Dividendos

- Valor actual ajustado

5. Según la cuenta de resultados

Al conocer las ganancias y las pérdidas que ha sufrido una empresa, se hace un cálculo del valor teórico. Para ello, se utilizan métodos como:

- PER: de acuerdo con la información de Economipedia, «El PER es uno de los ratios financieros más utilizados en el análisis fundamental. Nos indica si la acción de una empresa está sobrevalorada o infravalorada, porque nos indica si el precio de una acción ha subido o bajado mucho con respecto a los beneficios de la empresa».

- BAIT: también conocido como resultado operativo. Es uno de los análisis más útiles para comparar el valor de las empresas. No incluye impuestos ni intereses, por lo cual es un comparativo de capital.

- Ventas: se trata de una técnica de valoración por múltiplos.

- EBITDA: según la información de Economipedia, «este ratio muestra el multiplicador del valor de la compañía sobre los recursos que genera una empresa con independencia de su estructura financiera (por eso se excluyen los intereses y los impuestos), su tasa impositiva y su política de amortizaciones».

No importan los métodos que elijas, siempre será necesario que cumplas con requisitos básicos para realizar la valuación de una empresa. Toma nota.

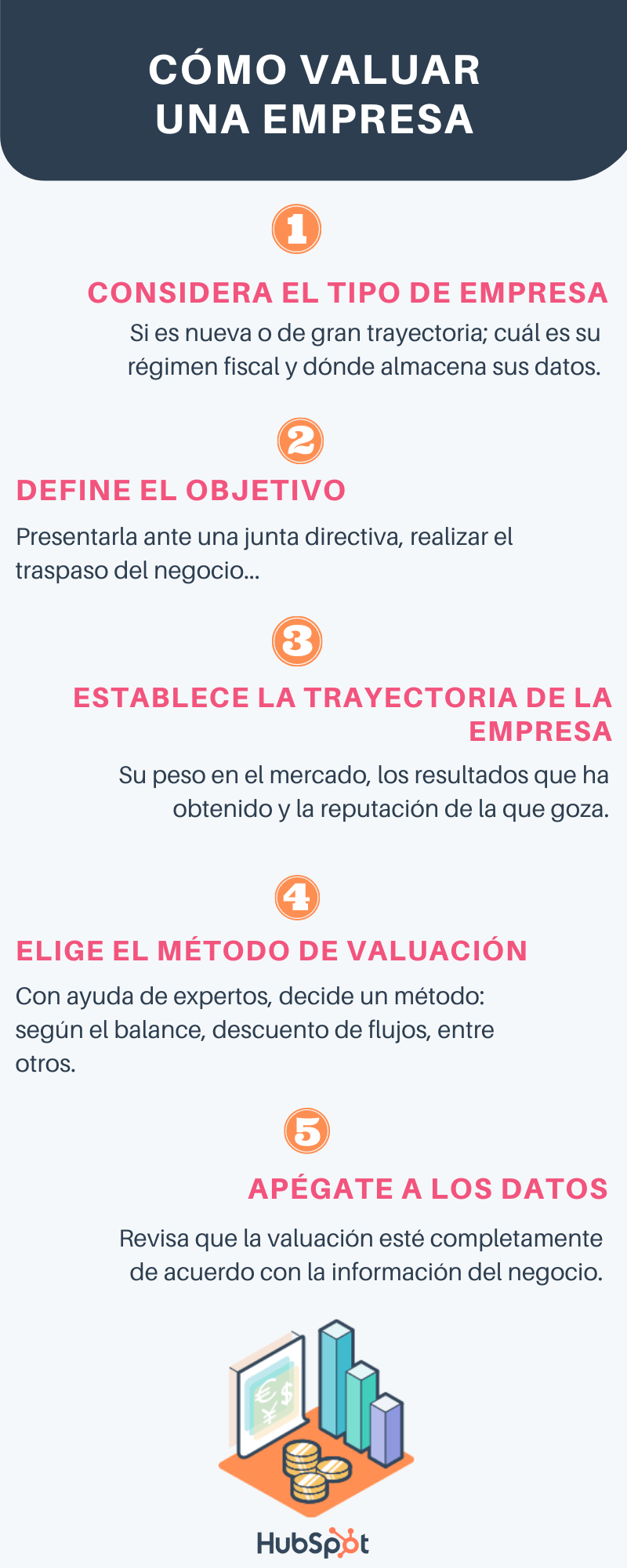

Cómo valuar una empresa: 5 puntos esenciales

- Considera el tipo de empresa que valuarás.

- Define el objetivo de la valuación de la empresa.

- Establece la trayectoria de la empresa.

- Elige el método de valuación de la empresa.

- Apégate a los datos.

1. Considera el tipo de empresa que valuarás

El tipo de empresa es la clasificación a la cual pertenece: ¿es un emprendimiento incipiente, que apenas tiene a un individuo en su lista de empleados? ¿Es una sociedad limitada o sociedad anónima? Identificar esto permite generar una expectativa del tipo de datos que deberán obtenerse, así como saber de dónde se extraerán y la relevancia de la información que se necesitará.

2. Define el objetivo de la valuación de la empresa

El proceso de valuación es importante para conocer el estado de los objetivos de toda empresa, es verdad. Pero si, además hay otras razones detrás de este ejercicio, es buena idea tenerlas presentes desde el inicio, para así garantizar que la información y el método (o los métodos) seleccionados sean relevantes, en caso de que se venda la empresa, se realice un reporte para futuros inversionistas, entre otros.

3. Establece la trayectoria de la empresa

Esto se logra al conocer el peso que tiene la organización dentro del mercado, la reputación que se ha ganado a lo largo del tiempo y los resultados que tiene en su haber. Esto es parte de sus valores intangibles, gracias a los cuales la empresa se convierte en un negocio de más peso, que merece un valor superior al que se obtiene con el cálculo aritmético de ganancias, por ejemplo.

4. Elige el método de valuación de empresa

Una vez que tienes los puntos anteriores bien definidos, podrás decidirte por el método que más te conviene y del que obtendrás la información pertinente. Recuerda que puedes combinar diferentes métodos, ya que en muchas ocasiones se complementan, sobre todo si deseas presentar un reporte o un informe exhaustivo, que no deje dudas sobre el valor de la organización.

Es necesario contar con la asesoría de expertos en finanzas, peritos ingenieros o corredores públicos, ya que requiere de un análisis técnico en el área.

5. Apégate a los datos

Es fácil dejarse tentar y exagerar algunos números para tener un impacto más favorable con la valuación de la empresa. Sin embargo, la intención de este proceso es obtener referencias y antecedentes fidedignos, sencillos de comprobar, que sustenten las decisiones para el futuro de la organización. Por ello, será necesario que corrobores que toda la información está de acuerdo con el estado del negocio. Una vez más, necesitarás de especialistas para corroborar este análisis.

Cómo se valora una empresa para invertir en ella

De acuerdo con el blog financiero del banco BBVA, «a la hora de evaluar una empresa para invertir, se debe tener en cuenta un factor fundamental: su estado financiero».

Por estado financiero, hay que entender «un estado de bienestar que permite hacer frente a las obligaciones e imprevistos financieros y cumplir con los planes de futuro a los que se aspira».

Por lo tanto, antes de invertir en una empresa, procura hacer una valoración técnica del bienestar financiero de la organización en cuestión. Para ello, analiza los siguientes aspectos:

- Comprobar la liquidez de la empresa.

- Medir el estado de resultados histórico de la empresa.

- Medir la solvencia de la empresa.

- Comprobar la eficiencia financiera de la empresa.

- Analizar la rentabilidad del negocio actual, histórica y a futuro.

- Conocer el estado del flujo de caja operativo.

Cada uno de estos elementos conlleva un grado de complejidad y especialización, por lo que se requiere de la asesoría de profesionales financieros, contables y administradores para detectar cualquier anomalía en la documentación de esa empresa.

Ahora que conoces lo básico sobre cómo valuar una empresa, no olvides que es mejor realizar esta tarea con expertos externos, como consultores, para que sea una actividad imparcial, con resultados más transparentes.

PYMES