¿Alguna vez te has preguntado cuánto retorno genera realmente tu inversión? Entender cómo calcular el rendimiento sobre una inversión es esencial para cualquier persona que busque maximizar sus ganancias y tomar decisiones financieras informadas. Ya sea que estés invirtiendo en acciones, fondos mutuos, bienes raíces o cualquier otro activo, dominar este concepto te permitirá evaluar la rentabilidad de tus decisiones financieras con precisión y claridad.

En este artículo que mostraré paso a paso los métodos más comunes para calcular el rendimiento de una inversión. Desde la fórmula básica del rendimiento hasta técnicas avanzadas para ajustar por riesgo y tiempo, aprenderás cómo interpretar estos números para entender verdaderamente el impacto de tu inversión en tu patrimonio neto.

No importa si eres nuevo en el mundo de las inversiones o un veterano experimentado, ¡este conocimiento te preparará para tomar decisiones financieras más sólidas y estratégicas!

Calcula el retorno de inversión de tus acciones de marketing

Aprende a medir y evaluar el retorno de inversión de tus estrategias de marketing para optimizar la asignación de recursos y maximizar la eficacia de tus campañas.

- Conoce todo sobre la atribución del marketing y análisis de las métricas

- Descubre nuestras fórmulas para calcular métricas fundamentales como el ROI.

- Aprovecha nuestra plantilla para medir tus métricas de marketing

- ¡Nuestro kit es completamente gratuito!

Descargar ahora

Todos los campos son obligatorios.

- Qué es el rendimiento sobre la inversión

- La importancia de tener una correcta fórmula para calcular el rendimiento sobre la inversión

- Fórmula del rendimiento sobre la inversión

- Cómo calcular el rendimiento sobre la inversión

- Rendimiento diario y rentabilidad esperada en inversiones: claves y estrategias

- ¿Por qué descargar nuestra guía para demostrar el retorno de la inversión?

Qué es el rendimiento sobre la inversión

El rendimiento sobre la inversión (ROI) es un indicador financiero que mide la eficiencia de una inversión. Se calcula como la relación entre el beneficio obtenido y la cantidad invertida, y se expresa como un porcentaje.

El ROI es un indicador útil para comparar diferentes inversiones entre sí. Por ejemplo, si una inversión A tiene un ROI del 10 % y otra inversión B tiene un ROI del 15 %, se puede concluir que la inversión B es más rentable que la inversión A. Sin embargo, es importante tener presente que el ROI no contempla el riesgo asociado a cada inversión, por lo que es recomendable combinarlo con otros indicadores financieros.

La importancia de tener una correcta fórmula para calcular el rendimiento sobre la inversión

Calcular el rendimiento sobre una inversión de manera precisa es fundamental para evaluar su desempeño y tomar decisiones financieras informadas. Una fórmula adecuada no solo proporciona un método estructurado para determinar el éxito o fracaso de una inversión, sino que también facilita la comparación entre diferentes activos y estrategias de inversión.

Una fórmula correcta debe tener en cuenta varios aspectos clave:

Primero, debe ser clara y fácil de aplicar, permitiendo a los inversores realizar cálculos rápidos y precisos. Esto es especialmente importante en entornos de mercado dinámicos donde las decisiones rápidas pueden marcar la diferencia entre ganancias y pérdidas.

El cálculo debe ser consistente y adaptable a diferentes tipos de activos financieros, desde acciones y bonos hasta fondos mutuos y bienes raíces. Esto asegura que los inversionistas puedan evaluar la rentabilidad de sus carteras de manera integral, independientemente de la diversificación de sus inversiones.

Una fórmula efectiva considera factores como el tiempo de tenencia, los dividendos reinvertidos y los ajustes por riesgo, proporcionando una visión holística del retorno real de una inversión. Esto permite a los inversores no solo medir el rendimiento absoluto, sino también ajustar sus expectativas de acuerdo con el nivel de riesgo asumido.

Tener una fórmula precisa y bien definida para calcular el rendimiento sobre la inversión es crucial para cualquier estrategia financiera sólida. No solo simplifica el proceso de evaluación de inversiones, sino que también empodera a los inversores con herramientas para optimizar sus decisiones y maximizar sus retornos a lo largo del tiempo.

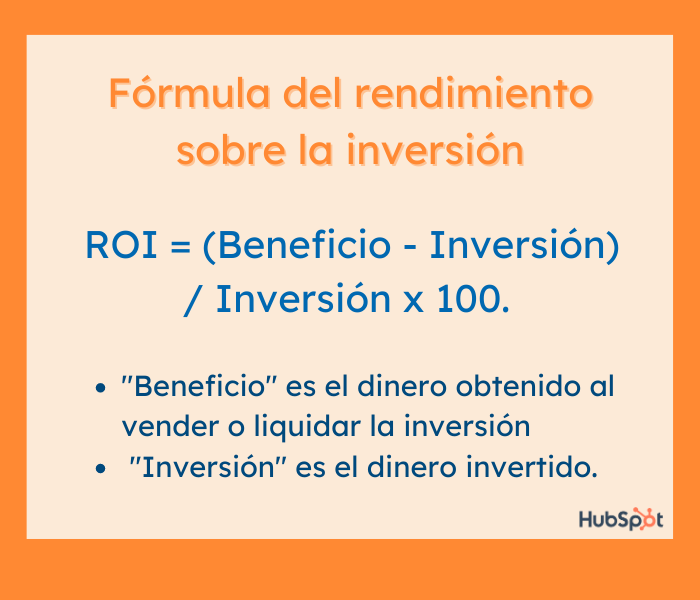

Fórmula del rendimiento sobre la inversión

La fórmula para calcular el rendimiento sobre la inversión es ROI = (Beneficio - Inversión) / Inversión x 100. Donde "Beneficio" es el dinero obtenido al vender o liquidar la inversión e "Inversión" es el dinero invertido.

Por ejemplo, si invertiste $1000 en un fondo mutuo y al final del año tu inversión vale $1200, el cálculo sería:

ROI = ($1200 - $1000) / $1000 x 100 = 20 %

Esto significa que tu rendimiento sobre la inversión fue del 20 %, lo que significa que ganaste $200 sobre tu inversión de $1000.

Existen algunas variaciones de esta fórmula, pero esta es la que se utiliza comúnmente. Es importante tener en cuenta que el ROI no considera el tiempo durante el cual se mantuvo la inversión, por lo que si deseas medir el rendimiento analizado debes dividir el ROI entre el número de años y multiplicarlo por 100.

Cómo calcular el rendimiento sobre la inversión

- Calcula los rendimientos totales y los costes totales

- Analiza los componentes del ROI

- Desglosa los porcentajes del ROI

Ahora que ya sabes qué es el rendimiento sobre la inversión y cuál es la fórmula para calcularlo, te mostraré el proceso paso a paso para que tú también puedas realizar esta operación en tus inversiones.

1. Calcula los rendimientos totales y los costes totales

Para saber cuáles son tus rendimientos netos, debes considerar los rendimientos y costes totales. Los rendimientos totales de una acción son las ganancias de capital y los dividendos, mientras que los costes totales incluyen el precio de compra inicial y cualquier comisión comercial pagada. Usaré un ejemplo ficticio para realizar esta operación.

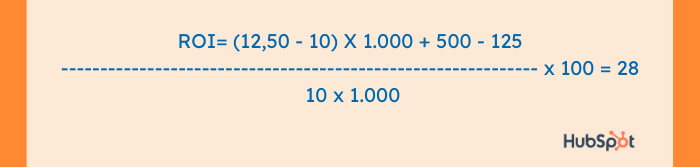

Un inversionista compró 1000 acciones de una empresa a $10 por acción. Un año después, vendió las acciones en $12,50. Tras ello, obtuvo dividendos de $500 durante el periodo de tendencia y gastó un total de $125 en comisiones comerciales para comprar y vender las acciones.

Para ello, la fórmula a ocupar es la siguiente:

2. Analiza los componentes del ROI

En el cálculo anterior la ganancia bruta de capital de esta operación es (12,50 – 10.00) x 1000. La cantidad de 500 corresponde a los dividendos recibidos por la tenencia de las acciones, mientras que 125 es el total de comisiones pagadas. Al analizar el ROI, se revela que el 23,74 % provino de ganancias de capital y el 5 % de dividendos.

3. Desglosa los porcentajes del ROI

Distinguir cada componente del ROI obtenido es importante, pues las ganancias de capital y los dividendos se gravan en tasas diferentes. Por ello, te recomiendo hacer un buen desglose para revisar cada punto por separado.

- Ganancias de capital = (2500 / 10.000) x 100 = 25,00 %

- Comisiones = (125 / 10.000) x 100 = 1,25 %

- Rentabilidad por dividendo = (500 / 10.000) x 1000 = 5,00 %

- ROI = 25,00 % - 1,25 % + 5,00 % = 28,75 %

Es importante tener en cuenta que el rendimiento sobre la inversión no es un indicador completo, ya que no contempla el riesgo asociado a la inversión. Es recomendable combinar el cálculo del ROI con otros indicadores financieros para obtener una visión más completa de la inversión. Sin embargo, ahora puedes comenzar a tomar decisiones más acertadas sobre la gestión de tus inversiones.

Rendimiento diario y rentabilidad esperada en inversiones: claves y estrategias

Comprender el rendimiento diario y la rentabilidad esperada es crucial para cualquier inversor serio. El rendimiento diario proporciona una instantánea del cambio de valor de una inversión en un solo día, mientras que la rentabilidad esperada estima los rendimientos futuros basados en diversos factores económicos y de mercado.

Estas métricas no solo ayudan a evaluar el desempeño actual de una inversión, sino que también guían la planificación estratégica para maximizar retornos y gestionar riesgos con eficacia.

Rendimiento diario

El rendimiento diario de una inversión es un indicador crucial que permite a los inversionistas evaluar el desempeño de sus activos en el corto plazo. Se define como el cambio en el valor de la inversión durante un solo día de operaciones, expresado típicamente como un porcentaje. Este cálculo es fundamental tanto para los operadores activos que buscan ganancias rápidas como para los inversores a largo plazo interesados en monitorizar la volatilidad y el comportamiento diario del mercado.

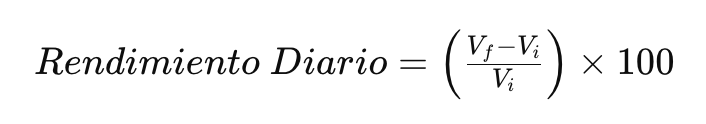

Cómo se calcula el rendimiento diario

El cálculo del rendimiento diario se realiza mediante la siguiente fórmula simple:

Donde:

- Vi es el valor inicial de la inversión al inicio del día.

- Vf es el valor final de la inversión al finalizar el día.

Este porcentaje indica cuánto ha cambiado el valor de la inversión en comparación con su valor inicial. Por ejemplo, si una acción tiene un valor inicial de $100 y al final del día su valor es de $105, el rendimiento diario sería del 5 %.

Importancia del rendimiento diario

El rendimiento diario proporciona información instantánea sobre la eficacia de las decisiones de inversión a corto plazo. Los inversionistas utilizan esta métrica para evaluar la efectividad de sus estrategias de trading y para tomar decisiones rápidas en mercados volátiles. Además, permite identificar tendencias y patrones de comportamiento del mercado en intervalos específicos, ayudando a ajustar las estrategias de inversión de manera más precisa y eficiente.

Rentabilidad esperada

La rentabilidad esperada es la estimación de los rendimientos futuros que los inversores anticipan recibir de una inversión particular. Es un concepto esencial en la planificación financiera y se utiliza para evaluar la viabilidad y el potencial de retorno de diferentes activos antes de realizar una inversión. La rentabilidad esperada no solo se basa en el análisis histórico de rendimientos pasados, sino que también considera factores económicos, políticos y de mercado que podrían influir en el desempeño futuro de la inversión.

Factores que influyen en la rentabilidad esperada

-

Riesgo del mercado: Activos con mayor riesgo suelen ofrecer rentabilidades esperadas más altas para compensar la incertidumbre. Por ejemplo, acciones de empresas emergentes pueden prometer mayores rendimientos que bonos del gobierno debido a su mayor volatilidad y riesgo de mercado.

-

Política monetaria: Las decisiones de política monetaria de los bancos centrales pueden afectar las tasas de interés y, por lo tanto, influir en la rentabilidad esperada de diferentes clases de activos. Reducciones en las tasas de interés pueden impulsar la rentabilidad de acciones y bonos corporativos, mientras que aumentos pueden hacer que los bonos del gobierno sean más atractivos en comparación con otras inversiones.

-

Expectativas económicas: Las perspectivas de crecimiento económico, inflación y estabilidad política pueden impactar significativamente en las expectativas de rentabilidad. Por ejemplo, un entorno económico robusto generalmente se asocia con mayores rentabilidades esperadas en el mercado de valores debido al crecimiento de las empresas y los beneficios corporativos.

Cálculo de la rentabilidad esperada

Calcular la rentabilidad esperada implica el uso de técnicas como el modelo de valoración de activos financieros (CAPM), que considera el riesgo sistemático (beta), la tasa libre de riesgo y la prima de riesgo de mercado. Otras metodologías incluyen el análisis fundamental de empresas, el análisis técnico para activos financieros y modelos de flujo de caja descontado para proyectos de inversión.

Tanto el rendimiento diario como la rentabilidad esperada son herramientas fundamentales para los inversionistas que buscan maximizar sus ganancias y tomar decisiones informadas. Al entender cómo calcular y interpretar estas métricas, los inversores pueden navegar mejor por los mercados financieros y gestionar sus carteras con mayor eficacia.

Por qué descargar nuestra guía para demostrar el retorno de la inversión

Descargar nuestra guía para demostrar el retorno de la inversión es fundamental para cualquier profesional de marketing comprometido con la efectividad y la optimización de sus estrategias. En un entorno donde cada decisión cuenta, entender y calcular métricas como el retorno de inversión (ROI) es crucial para justificar inversiones y guiar decisiones estratégicas informadas.

Nuestra guía te ofrece un enfoque completo y práctico para monitorizar y calcular el rendimiento de tus actividades de marketing. Desde la atribución adecuada de cada interacción con el cliente hasta el análisis profundo de métricas clave como el Costo de Adquisición de Clientes (CAC) y el Valor de Vida del Cliente (LTV), aprenderás a cerrar el círculo del marketing, convirtiendo datos en insights accionables.

Además, proporcionamos fórmulas claras y ejemplos prácticos para calcular no solo el ROI, sino también el Retorno sobre el Gasto en Publicidad (ROAS) y otras métricas esenciales. Esto te permitirá no solo evaluar el desempeño de cada campaña de manera individual, sino también comparar y optimizar tus esfuerzos de marketing de manera estratégica y efectiva.

Al descargar nuestra guía, obtendrás una plantilla de Google Sheets lista para usar, diseñada para simplificar la creación de informes detallados y visuales sobre tus métricas de marketing. Estarás equipado para comunicar claramente tus resultados a jefes y equipos directivos, respaldando tus decisiones con datos concretos y perspectivas basadas en evidencia.

Esta guía no solo te enseñará cómo calcular el ROI de manera efectiva, sino que te empoderará para transformar tus datos en acciones tangibles que impulsen el crecimiento y el éxito de tu estrategia de marketing.

¡Descárgala ahora, y prepárate para llevar tu capacidad de demostrar el retorno de inversión al siguiente nivel!

El embudo trata a los clientes como un rendimiento de la empresa. El ciclo, en cambio, considera a los clientes como el recurso más valioso para crecer. Por eso, es nuestra gran apuesta para 2019. pic.twitter.com/AF9B2XyxYH

— HubSpot Español (@HubSpotEspanol) January 2, 2019

Preguntas frecuentes sobre cómo calcular el rendimiento de una inversión

Algunas preguntas frecuentes de nuestros usuarios en la comunidad HubSpot:

¿Por qué es importante calcular el rendimiento de una inversión?

Calcular el rendimiento de una inversión es crucial porque proporciona una medida objetiva del éxito financiero de esa inversión. Permite a los inversores evaluar si están cumpliendo con sus objetivos de rentabilidad esperada y comparar diferentes oportunidades de inversión para tomar decisiones más informadas. Además, el cálculo del rendimiento ayuda a entender el impacto de factores como los costos, el tiempo y el riesgo, permitiendo ajustar estrategias para maximizar retornos y minimizar pérdidas.

¿Cuáles son los principales métodos para calcular el rendimiento de una inversión?

Existen varios métodos para calcular el rendimiento de una inversión, cada uno útil dependiendo del contexto y la naturaleza del activo financiero. El método más básico es el rendimiento total, que considera las ganancias o pérdidas totales en términos absolutos o porcentuales. Otro método común es el rendimiento anualizado, que ajusta el rendimiento total para reflejar el efecto del tiempo y facilitar la comparación con otras inversiones a lo largo de diferentes períodos.

¿Qué consideraciones adicionales deben tenerse en cuenta al calcular el rendimiento de una inversión?

Al calcular el rendimiento de una inversión, es importante considerar aspectos como los costos de transacción, los impuestos sobre las ganancias y cualquier rendimiento reinvertido. Estos elementos pueden afectar significativamente la rentabilidad neta de la inversión. Además, es crucial entender la diferencia entre el rendimiento nominal y el rendimiento real, este último ajustado por la inflación para reflejar el poder adquisitivo real de las ganancias. Finalmente, los inversionistas deben estar conscientes de que el rendimiento pasado no garantiza rendimientos futuros, y siempre deben evaluar los riesgos asociados con cualquier inversión antes de comprometerse.

Inversión empresarial