Respuesta rápida

Un plan financiero es un documento estratégico que establece objetivos económicos empresariales y define acciones específicas para alcanzarlos en horizontes de corto (12 meses), mediano (2-5 años) y largo plazo (más de 5 años). Integra análisis de ingresos, gastos, inversiones y proyecciones que transforman datos contables en decisiones fundamentadas. Las empresas con planificación financiera estructurada aumentan su tasa de supervivencia en 30 % durante los primeros 5 años.

Lo que aprenderás en este artículo

Descubre cómo crear un plan financiero empresarial completo que transforme datos económicos en decisiones estratégicas, desde el diagnóstico inicial hasta la implementación de proyecciones con herramientas especializadas.

- Tipos de planeación financiera

Conocerás las diferencias entre planes de corto, mediano y largo plazo, con herramientas específicas recomendadas para cada horizonte temporal. - Objetivos y elementos clave

Identificarás los componentes esenciales de un plan financiero robusto y cómo cada elemento contribuye a la toma de decisiones fundamentadas. - Proceso paso a paso

Aprenderás las 11 etapas del proceso de planificación financiera, desde la recolección de información hasta el monitoreo continuo de resultados. - Casos de éxito reales

Explorarás ejemplos concretos de empresas en LATAM y España que transformaron su gestión financiera con estrategias estructuradas.

Al terminar este artículo: tendrás el conocimiento completo para desarrollar e implementar un plan financiero efectivo que oriente el crecimiento sostenible de tu empresa con proyecciones realistas y métricas accionables.

.png)

Elabora un plan de negocios efectivo para tu empresa

Descarga nuestra guía esencial para elaborar un plan de negocios efectivo para tu empresa.

- Qué es un plan de negocios y cómo crearlo

- Beneficios de tener un plan de negocios

- Consejos

- Plan de acción

Descargar ahora

Todos los campos son obligatorios.

.png)

La planificación es un aspecto que ninguna empresa puede dejar de lado. Sobre todo, cuando hablamos de finanzas. Esta disciplina ha adquirido muchísima importancia en el bienestar de la estructura empresarial.

El plan financiero es la clave para que un negocio sea viable, se mantenga vigente y puedas planear nuevas estrategias de forma inteligente.

En este artículo te explicaré qué es un plan financiero, cómo crear uno y te presentaré algunos ejemplos que te ayudarán a encontrar la inspiración que necesitas.

- Qué es un plan financiero

- Características de un plan financiero

- Objetivos de un plan financiero

- Elementos de un plan financiero: estructura clave

- Tipos de planeación financiera

- Cómo hacer un plan financiero

- Etapas del proceso de planificación financiera

- Ejemplo de un plan financiero de empresa

- Casos de éxito en LATAM y España

- Preguntas frecuentes sobre plan financiero

Qué es un plan financiero

Un plan financiero es un documento estratégico que establece los objetivos económicos de una empresa y define las acciones específicas para alcanzarlos en horizontes de corto, mediano y largo plazo.

Este instrumento integra el análisis detallado de ingresos, egresos y márgenes de ganancia, junto con estrategias de inversión y un diagnóstico preciso de la rentabilidad actual del negocio. Funciona como una brújula que determina la viabilidad comercial, mantiene la competitividad en el mercado y orienta la toma de decisiones basadas en datos reales.

A diferencia de un simple presupuesto, un plan financiero articula la visión empresarial con métricas cuantificables y escenarios proyectados que permiten anticipar desafíos e identificar oportunidades. Su aplicación práctica transforma información contable en inteligencia estratégica para el crecimiento sostenible del negocio.

Características de un plan financiero

- El plan financiero es un documento que se actualiza cada cierto tiempo. Por lo general, el periodo de actualización está estipulado en el plan financiero.

- Está basado en información financiera de la empresa demostrable y con respaldo legal.

- Incluye los objetivos financieros de la empresa y los instrumentos necesarios para alcanzarlos.

- Incluye un análisis de riesgos financieros y estrategias para mitigarlos.

- Se utiliza para solicitar financiamiento ante las entidades financieras y bancarias.

- Incluye los instrumentos de monitoreo y evaluación necesarios para garantizar la seguridad financiera de la empresa y evitar fraudes.

Objetivos de un plan financiero

Un plan financiero sirve como instrumento estratégico con propósitos claros que van desde el diagnóstico hasta la proyección del crecimiento empresarial. Sus objetivos principales se orientan a transformar datos financieros en decisiones inteligentes.

- Conocer el diagnóstico de tu situación financiera actual. Esto significa comprender a profundidad qué tanto equilibrio existe entre las ganancias y los gastos generales, identificando fortalezas y áreas de mejora en la estructura económica del negocio.

- Gestionar inteligentemente los recursos disponibles. Permite dirigir con precisión hacia dónde va el dinero que ingresa a tu empresa: gastos operativos, pagos a proveedores, ahorro estratégico o reinversión en crecimiento. Esta claridad optimiza cada peso invertido.

- Establecer un plan de inversión claro. Define las prioridades de asignación de capital con horizontes temporales específicos, asegurando que cada inversión responda a objetivos medibles y contribuya al crecimiento sostenible.

- Identificar las fuentes de financiamiento adecuadas. Evalúa la viabilidad de adquirir deuda para impulsar la empresa, comparando opciones bancarias, inversionistas o financiamiento alternativo. No importa el tamaño o antigüedad que tenga tu negocio, en más de una ocasión necesitarás solicitar un préstamo o utilizar las ganancias para invertir en un nuevo proyecto, por lo que más vale hacerlo con inteligencia financiera.

- Estimar con precisión los gastos y los ingresos. Proyecta flujos de caja futuros basándose en datos históricos y tendencias de mercado, permitiendo anticipar necesidades de liquidez y oportunidades de expansión.

- Calcular el punto de equilibrio de la empresa. Determina el momento exacto a partir del cual el negocio comienza a generar beneficios netos, superando la cobertura de costos fijos y variables. Este indicador orienta estrategias de precios y volumen de ventas.

- Presentar un panorama estratégico a futuro. Gracias a la información que proporciona, entiendes mejor los riesgos que deberás tomar y cómo gestionarlos proactivamente. Tus decisiones quedan sustentadas en datos reales en lugar de intuiciones, reduciendo la incertidumbre inherente al entorno empresarial.

- Facilitar la búsqueda de inversionistas. Tienes un documento profesional con el que es más sencillo explicar las ventajas de tu negocio, cómo cumplirás con objetivos reales y atractivos, así como lo que puedes prometer a cualquiera que se interese en tu empresa. Este respaldo documental aumenta la credibilidad ante potenciales socios financieros.

- Identificar la viabilidad del plan financiero. Valida si las proyecciones son realistas y alcanzables considerando los recursos actuales, las condiciones de mercado y las capacidades organizacionales. Esta evaluación crítica previene compromisos insostenibles.

Elementos de un plan financiero: estructura clave

Los planes financieros empresariales exitosos requieren una estructura sistemática de seis elementos interconectados que garantiza un análisis exhaustivo y una proyección estratégica de viabilidad organizacional.

La estructura incluye análisis de resultados (situación financiera antes de iniciar plan), plan de tesorería (dinero necesario para iniciar empresa incluyendo activos fijos tangibles e intangibles), balance (diferencia entre activos poseídos y pasivos adeudados), flujo de caja (entrada y salida de recursos financieros mostrando liquidez), análisis de punto de equilibrio (igualdad entre ingresos y gastos determinando rentabilidad), y análisis de sensibilidad (consideración de aspectos externos mediante escenarios optimistas, realistas y pesimistas).

Cada elemento requiere metodología específica: resultados analizan inversiones, ganancias y pérdidas; tesorería calcula capital para arranque y funcionamiento continuo; balance se realiza mensual o trimestralmente; flujo de caja determina necesidad de préstamos externos; punto de equilibrio identifica rentabilidad empresarial; sensibilidad prepara escenarios futuros considerando factores políticos, económicos y legales.

La implementación exitosa requiere seguimiento sistemático, actualización periódica, respaldo legal de información financiera, y preparación para contingencias mediante análisis de múltiples escenarios. Una estrategia ABM permite crear proyecciones más precisas basadas en cuentas objetivo específicas.

Esta estructura garantiza planificación financiera empresarial completa y fundamentada.

1. Análisis de resultados

Una vez que revisas lo que invertiste, lo que ganaste y lo que perdiste, puedes hacer un análisis de resultados que te mostrará la situación financiera de tu empresa antes de iniciar un plan financiero. Puede ser para el arranque oficial de la organización o cuando estés por iniciar un nuevo periodo.

2. Plan de inversiones o tesorería

Este elemento te da a conocer la cantidad de dinero que necesitas para iniciar tu empresa o un proyecto nuevo y para continuar su funcionamiento.

Aquí se incluyen los activos fijos tangibles (equipos, mobiliario, máquinas de producción; los que tienen un año de vida, al menos), activos fijos intangibles (que le dan valor a tus clientes como las patentes, tu plan de negocio, tu sitio web, los que tienen una vida más allá de los primeros 12 meses), capital de trabajo de inicio (la inversión que necesitas para pagar lo básico que te mantiene en funciones antes de generar ganancias que las cubran: sueldos, gastos fijos de electricidad y agua, materia prima).

3. Balance

Este dato lo obtienes al calcular la diferencia entre las cuentas de activo (lo que posees) y las de pasivo (lo que debes). Por lo regular, el balance se realiza al terminar un año de ejercicio; sin embargo, te sugiero que le des seguimiento mensual o trimestralmente para tener un panorama más detallado, sobre todo si la empresa es nueva.

4. Flujo de caja

También conocido como cash flow, muestra la entrada y salida de recursos financieros en un periodo determinado. Con este seguimiento, eres consciente de la liquidez de tu negocio y si es necesario, recurrir a un préstamo o inversión externa para cubrir lo básico.

5. Análisis de punto de equilibrio

Para encontrar el punto de equilibrio, tu empresa debe obtener la misma cantidad de ingresos que de gastos. Es decir, que cuando hagas un corte de lo que has tenido que invertir contra lo que ganaste haya un empate: ni utilidad ni pérdida. Esto te avisará que tu negocio ya es rentable y entonces puedes iniciar una estrategia para comenzar a ganar más.

6. Análisis de sensibilidad

Muchos aspectos externos influyen en la vida de un empresa o negocio: el clima político, los cambios económicos a nivel nacional o mundial, las nuevas leyes que afectan su industria y mercado, además del desempeño de las ventas o el crecimiento de su oferta.

La idea es que las conclusiones de este análisis de sensibilidad te permitan prepararte para enfrentar cualquiera de los escenarios sin que sean una sorpresa.

Tipos de planeación financiera

Las empresas requieren diversificación de planeación financiera según horizontes temporales específicos, utilizando tres categorías principales con objetivos y estrategias diferenciadas por período de implementación.

La clasificación incluye planeación a corto plazo (máximo 12 meses para obtener liquidez inmediata mediante bancos o entidades financieras), mediano plazo (2-5 años para objetivos ambiciosos como lanzamiento de productos, expansión a mercados nuevos o adquisición de activos importantes), y largo plazo (más de 5 años contemplando visión estratégica con crecimiento sostenido, consolidación de mercado o salida a bolsa).

Cada tipo requiere enfoques específicos: corto plazo utiliza instrumentos de liquidez inmediata con estrategias de ganancias rápidas, mediano plazo emplea proyecciones financieras detalladas con estrategias de expansión comercial, largo plazo aplica análisis de escenarios futuros con identificación de riesgos estratégicos a largo plazo.

La selección estratégica considera objetivos comerciales específicos, recursos financieros disponibles, condiciones de mercado actuales y capacidades organizacionales para la implementación según el horizonte temporal seleccionado.

Esta diversificación garantiza planificación financiera integral con cobertura temporal completa.

1. Plan financiero a corto plazo

Un plan financiero a corto plazo es un instrumento diseñado para gestionar la liquidez inmediata y generar resultados en un período no mayor a 12 meses. Este documento incluye las acciones operativas y estrategias tácticas que se ejecutarán durante este ciclo.

Se enfoca en objetivos como gestión de flujo de caja, cobertura de gastos operativos, aprovechamiento de oportunidades comerciales inmediatas y optimización de capital de trabajo. La naturaleza dinámica de este tipo de plan requiere monitoreo constante y ajustes frecuentes.

Herramientas recomendadas:

- HubSpot Sales Hub: permite gestionar el pipeline de ventas con proyecciones de ingresos trimestrales y seguimiento de conversión en tiempo real.

- HubSpot Reporting Dashboard: ofrece visualización inmediata de métricas comerciales y financieras para decisiones ágiles.

- Hojas de cálculo para control diario de flujo de caja.

- Software de facturación integrado con CRM.

2. Plan financiero a mediano plazo

Abarca un período de 2 a 5 años y define objetivos más ambiciosos como el lanzamiento de nuevos productos, la expansión a nuevos mercados o la adquisición de activos estratégicos. Se desarrollan proyecciones financieras detalladas y se establecen estrategias de crecimiento escalable.

Este horizonte temporal permite implementar iniciativas que requieren inversión sostenida y maduración gradual, equilibrando riesgo calculado con oportunidades de expansión.

Herramientas recomendadas

- HubSpot Marketing Hub: automatiza campañas de generación de demanda con análisis de ROI para nuevos mercados.

- HubSpot Operations Hub: sincroniza datos entre sistemas financieros y comerciales para proyecciones precisas.

- Software de business intelligence para análisis predictivo.

- Plataformas de gestión de proyectos con seguimiento financiero.

- Herramientas de alineación entre marketing y ventas para estrategias de expansión coordinadas.

3. Plan financiero a largo plazo

Se extiende más allá de 5 años y contempla la visión estratégica de la empresa. Establece objetivos transformadores como el crecimiento sostenido, la consolidación en el mercado, diversificación de líneas de negocio o preparación para salida a bolsa.

Incorpora análisis de escenarios futuros e identificación de riesgos estratégicos. Este tipo de plan requiere flexibilidad para adaptarse a cambios macroeconómicos, tecnológicos y competitivos sin perder de vista la dirección estratégica establecida.

Herramientas recomendadas

- HubSpot CRM Platform: centraliza datos históricos y tendencias comerciales para proyecciones estratégicas de largo alcance.

- HubSpot Service Hub: asegura retención de clientes como base de ingresos recurrentes y crecimiento sostenible.

- Software de planificación estratégica empresarial (ERP).

- Herramientas de modelado financiero avanzado.

- Plataformas de gestión de riesgos empresariales.

Cómo hacer un plan financiero

- Analiza en dónde está tu empresa.

- Plantea los objetivos.

- Establece cómo se deben gestionar los recursos.

- Considera las contingencias.

La creación de planes financieros exitosos requiere un proceso estructurado que garantice un análisis exhaustivo de la situación actual y una proyección estratégica hacia objetivos comerciales específicos.

La metodología consiste en un proceso sistemático de cuatro fases interconectadas que permite a las organizaciones desarrollar planificación financiera integral: análisis situacional empresarial, planteamiento de objetivos SMART, gestión estratégica de recursos y consideración de contingencias operativas.

El proceso incluye: analizar la situación empresarial actual mediante evaluación de capital disponible, recursos humanos, equipamiento y riesgos potenciales; plantear objetivos ambiciosos pero realistas con crecimiento constante y sólido; establecer una gestión equilibrada considerando gastos constantes sin priorizar únicamente utilidades; y considerar contingencias planificando capital disponible para mantener operaciones básicas durante la crisis.

Cada fase requiere análisis específico: la situación demanda investigación de mercado y segmentos target, los objetivos exigen metodología SMART, la gestión necesita balance entre gastos constantes y utilidades, las contingencias requieren predicción de capital disponible.

Esta metodología garantiza planificación financiera integral con fundamento estratégico empresarial. Veamos cada uno de los pasos en detalle:

1. Analiza la situación de tu empresa

Para hacer un plan, tienes que conocer el terreno desde el que iniciarás. Por ello, es importante que tengas muy claro el capital con el que cuentas, los recursos de personal, equipo y mobiliario que ya tienes, así como los riesgos a los que puedes enfrentarte. Debes investigar tu mercado, los segmentos a los que te diriges y las opciones que son viables para conseguir inversión que inyecte el impulso que necesitas.

Como parte de esto, también realiza un pronóstico de ventas que te ayude a entender cómo serán las transacciones en tu negocio. Asimismo, analiza tu flujo de efectivo y aprende a aprovechar tus llamadas de ventas para alimentar proyecciones más fundamentadas.

2. Plantea los objetivos

Los objetivos tienen que ser ambiciosos, claro está, pero también realistas. No puedes convertirte en el líder de tu industria de la noche a la mañana; y si eres parte de una empresa que recién incursiona, es mejor dar un buen paso en un año que varios dejándote tambaleando. Piensa que tu crecimiento tiene que ser constante y sólido, así que es mejor que las metas siguientes te lleven poco a poco a un horizonte ideal a largo plazo, pero con otros factibles a corto y mediano plazo.

Para esto, te recomiendo crear objetivos SMART: específicos, medibles, alcanzables, relevantes y en tiempo. Por ejemplo:

3. Establece cómo se deben gestionar los recursos

Siempre considera los gastos que son constantes (como el pago de servicios, materias primas, sueldos, alquileres o maquinaria) y no priorices las utilidades únicamente. Si no logras un equilibrio o balance, como el que mencioné arriba, te será complicado alcanzar una etapa que te abra las puertas a una estrategia en la que empieces a recibir ganancias importantes.

4. Considera las contingencias

Dentro de esa gestión inteligente de tus recursos financieros, planifica qué tendrías que hacer para que, si algo sale mal, puedas mantener la empresa en funcionamiento con lo básico. Para esto, debes hacer una predicción del capital que tendrás disponible en los próximos meses. Si la gestión es correcta, lo incluirás en tu análisis. Pero si necesitas la ayuda de un experto, búscala: es mejor prevenir que lamentar.

Etapas del proceso de planificación financiera

El proceso de planificación financiera empresarial atraviesa fases secuenciales que transforman información dispersa en un instrumento estratégico de gestión.

Etapa 1: recolección de información

Reúne toda la documentación financiera relevante: estados financieros de los últimos 2 a 3 años, registros de ventas, estructuras de costos, contratos vigentes y obligaciones financieras actuales. Incluye también información cualitativa sobre cambios organizacionales, movimientos competitivos y modificaciones regulatorias que afectan tu industria.

Considera también integrar tecnología de comunicación avanzada para capturar insights financieros de conversaciones con clientes. Las soluciones de ventas potenciadas con IA permiten extraer datos cualitativos que enriquecen proyecciones financieras al revelar patrones de compra no evidentes en métricas tradicionales.

Etapa 2: diagnóstico financiero

Analiza la salud económica actual mediante indicadores clave: razones de liquidez, ratios de endeudamiento, márgenes de rentabilidad y ciclos de conversión de efectivo. Este diagnóstico identifica fortalezas a potenciar y debilidades a corregir.

Etapa 3: definición de objetivos

Establece metas específicas, medibles y con plazos definidos para cada horizonte temporal. Diferencia entre objetivos de corto plazo (liquidez operativa), mediano plazo (expansión comercial) y largo plazo (consolidación estratégica). Los objetivos deben alinearse con la visión empresarial global.

Etapa 4: análisis de contexto

Evalúa el entorno macroeconómico, tendencias de tu industria, comportamiento de la competencia y cambios en patrones de consumo. Mantente informado sobre las tendencias actuales que impactarán tus proyecciones.

Descubre las perspectivas de expertos en marketing y ventas de LATAM para contextualizar tu plan según las particularidades de tu región.

Etapa 5: desarrollo de estrategias

Define acciones concretas para alcanzar los objetivos establecidos: estrategias de crecimiento de ingresos, planes de optimización de costos, políticas de inversión en activos y criterios para decisiones de financiamiento. Cada estrategia debe responder directamente a un objetivo específico.

Etapa 6: proyecciones financieras

Construye modelos de proyección basados en datos históricos ajustados por las estrategias definidas. Desarrolla estados de resultados proyectados, balances estimados y flujos de caja esperados para cada período. Incluye escenarios optimista, realista y pesimista.

Etapa 7: identificación de recursos necesarios

Determina qué recursos financieros, humanos y tecnológicos requieres para ejecutar las estrategias. Evalúa la brecha entre recursos disponibles y necesarios, identificando fuentes de financiamiento apropiadas para cerrarla.

Etapa 8: elaboración del documento formal

Consolida toda la información en un plan financiero estructurado que incluya resumen ejecutivo, diagnóstico actual, objetivos por período, estrategias de implementación, proyecciones cuantificadas, fuentes de financiamiento y plan de contingencia.

Etapa 9: implementación operativa

Ejecuta las estrategias definidas asignando responsables específicos, estableciendo cronogramas de actividades y comunicando el plan a todos los niveles organizacionales relevantes. Integra ventas y marketing en una estrategia coordinada que respalde tus objetivos financieros.

Etapa 10: monitoreo y control

Mide resultados reales contra proyecciones mediante los indicadores establecidos. Realiza revisiones periódicas según el tipo de plan financiero: mensuales para corto plazo, trimestrales para mediano plazo, semestrales para largo plazo.

Etapa 11: ajuste y actualización

Modifica estrategias que no generen resultados esperados, actualiza supuestos con nueva información disponible y redefine objetivos cuando cambien condiciones internas o externas significativas. La flexibilidad adaptativa mantiene la relevancia del plan a lo largo del tiempo.

Ejemplo de un plan financiero de empresa

Este ejemplo se basa en un caso ficticio de Empresa e iniciativa emprendedora, publicado por McGrawHill. Las cantidades no serán realistas, pero ayudarán a entender los datos que se necesitan.

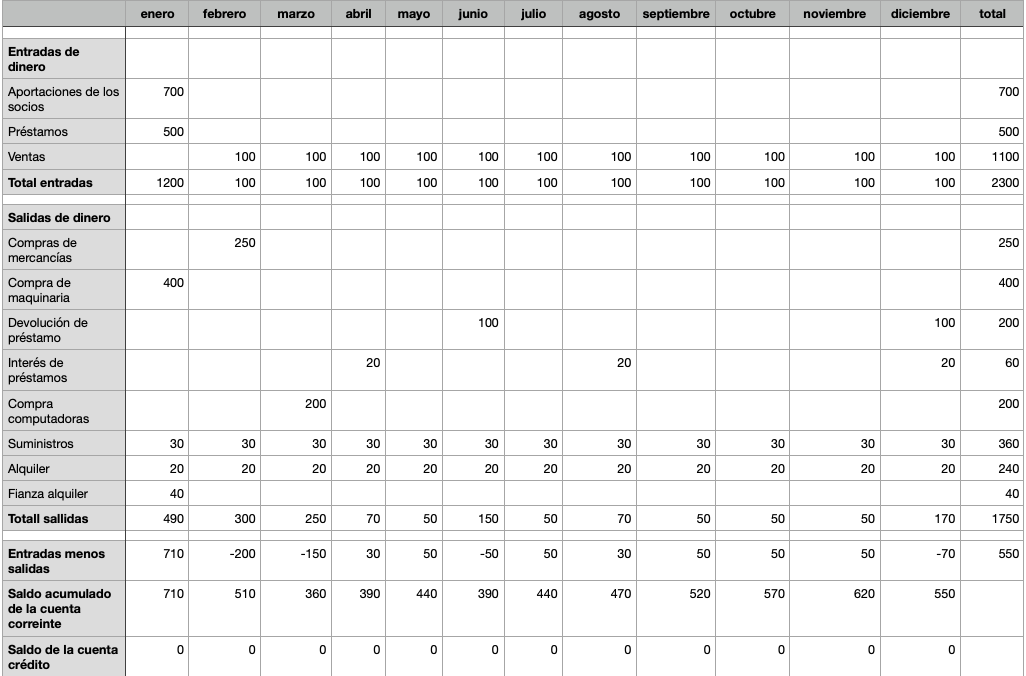

Básicamente, primero se hace un plan de tesorería en el que se incluyen todos los gastos que se necesitan para arrancar una empresa. Por eso, aparece lo invertido para suministros, equipo de cómputo, alquiler del espacio, entre otros. También, se hace el registro del dinero que se percibe por las ventas o las inversiones de los socios.

Imagen basada en Empresa e iniciativa emprendedora

Con esa información es posible conocer la diferencia que hay entre lo que se invirtió y lo que se ganó, para entender la viabilidad de la empresa durante ese periodo.

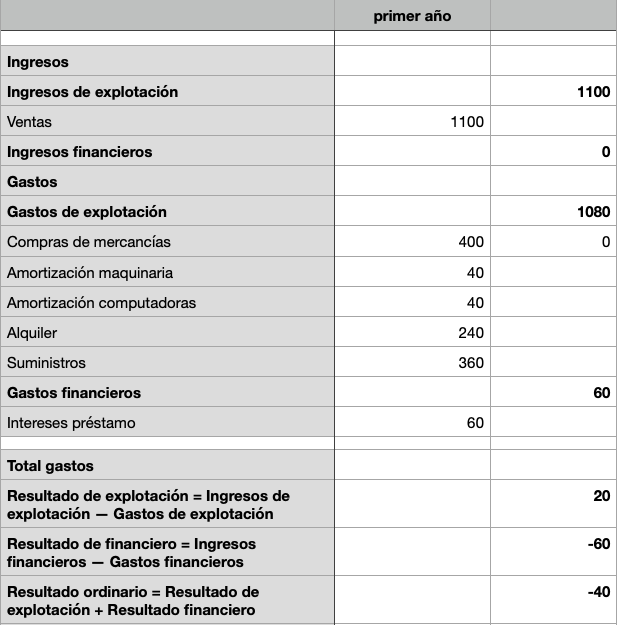

Luego, se calcula la cuenta de resultados para saber qué tan importantes son las pérdidas, comparando las ventas, lo que tuvo que invertirse para arrancar, entre otros.

Imagen basada en Empresa e iniciativa emprendedora

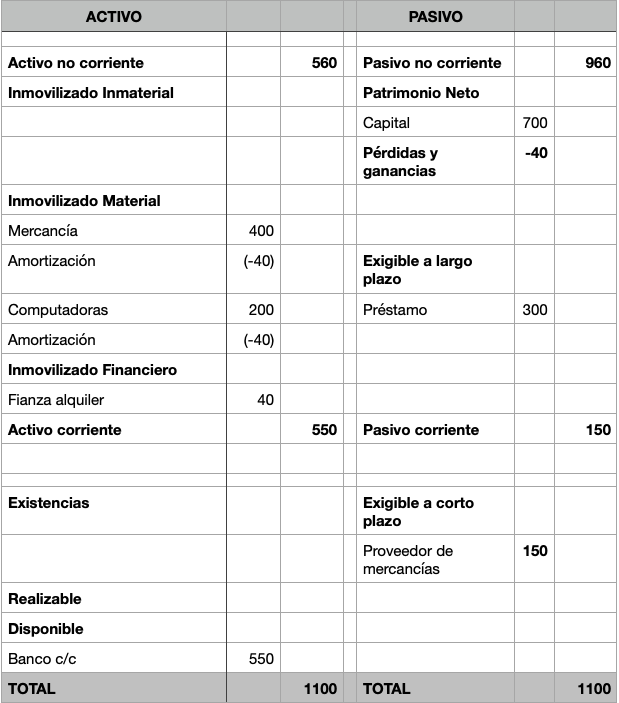

Por último, es necesario hacer un balance para comprender qué tanto de lo que se percibe tiene oportunidad de reinvertirse para cubrir, por ejemplo, un préstamo.

Imagen basada en Empresa e iniciativa emprendedora

Uno de los datos más importantes es el de la tesorería, pues se ingresan todos los movimientos financieros que impactan en la empresa en su totalidad.

Casos de éxito en LATAM y España

Bellaroma - México

Contexto: empresa regional de productos de belleza que buscaba transformarse en referente nacional mediante una estrategia comercial estructurada.

Desafío: necesitaban un plan financiero claro que les permitiera proyectar el crecimiento, gestionar recursos eficientemente y crear un departamento de ventas desde cero con objetivos medibles.

Solución con HubSpot: implementaron Marketing Hub y Sales Hub para centralizar datos comerciales, proyectar ingresos con base en pipelines reales y establecer métricas financieras vinculadas directamente a actividades de ventas. El CRM les permitió calcular el costo de adquisición por cliente y proyectar flujos de caja basados en tasas de conversión verificables.

Resultados: transformaron su gestión operativa en un modelo escalable con proyecciones financieras fundamentadas en datos reales, permitiéndoles planificar inversiones estratégicas y alcanzar sus objetivos de expansión nacional. Lee el caso completo aquí.

Selectra - España

Contexto: comparador online de servicios que requería mayor control sobre su planificación financiera vinculada al recorrido del cliente y la eficiencia comercial.

Desafío: carecían de visibilidad clara sobre la rentabilidad por canal de adquisición y no podían proyectar con precisión los ingresos futuros ni optimizar la asignación de recursos entre diferentes líneas de negocio.

Solución con HubSpot: con Marketing Hub y las herramientas integradas de análisis, Selectra obtuvo agilidad, visibilidad y control total sobre el recorrido de sus clientes. Esto les permitió desarrollar un plan financiero basado en atribución de ingresos por canal, calcular el retorno de inversión de cada campaña y proyectar crecimiento con métricas comerciales en tiempo real.

Resultados: mejoraron significativamente la gestión de recursos, optimizaron la inversión en marketing con base en rentabilidad demostrable y establecieron proyecciones financieras más precisas que respaldan decisiones estratégicas de expansión. Conoce más sobre su historia.

Nubox - Chile

Contexto: plataforma de gestión contable y financiera que necesitaba escalar sus operaciones con planificación financiera robusta que respaldara su crecimiento acelerado.

Desafío: requerían proyectar ingresos recurrentes con precisión, gestionar eficientemente el costo de adquisición de clientes y establecer objetivos financieros medibles para cada etapa de crecimiento.

Solución con HubSpot: las herramientas digitales de HubSpot les permitieron centralizar información comercial crítica para su plan financiero: proyecciones de MRR (ingresos recurrentes mensuales), análisis de churn, cálculo de lifetime value por segmento de cliente y automatización de reportes que alimentan directamente sus modelos financieros.

Resultados: lograron un aumento sostenido del 30 % en ventas gracias a la visibilidad financiera que les permitió tomar decisiones de inversión fundamentadas, optimizar la estructura de costos comerciales y planificar estratégicamente su expansión regional. Descubre su caso de éxito completo.

Como puedes ver, realizar un plan financiero es también un buen pretexto para conocer mucho mejor la gestión de los recursos financieros de tu empresa. A su vez, te ayudará a comprender los siguientes pasos que debes tomar para que crezca de forma saludable y sin arriesgar tu capital.

Preguntas frecuentes sobre plan financiero

¿Cómo puede una PYME con recursos limitados crear un plan financiero efectivo sin contratar consultores externos?

Las PYMES con recursos limitados pueden crear planes financieros efectivos utilizando herramientas integradas que centralicen datos comerciales y financieros en una sola plataforma.

HubSpot CRM permite a pequeñas empresas gestionar proyecciones de ventas, calcular métricas de rentabilidad por cliente y generar reportes financieros automáticos sin necesidad de múltiples sistemas o consultores costosos. Las empresas que adoptan CRM unificado reducen tiempo de planificación financiera en 40 % promedio.

Complementa con hojas de cálculo para presupuestos detallados y considera las tendencias actuales de ventas en tu industria para proyecciones más precisas.

¿Qué herramientas necesita una empresa en expansión a múltiples mercados para proyectar financieramente su crecimiento?

Las empresas en expansión requieren herramientas que sincronicen datos comerciales entre mercados y proporcionen visibilidad consolidada de proyecciones financieras por región.

HubSpot Operations Hub sincroniza información entre sistemas financieros y comerciales, permitiendo proyecciones precisas por mercado. Combinado con Marketing Hub, analiza ROI por región y automatiza reportes de rendimiento comercial que alimentan directamente el plan financiero de mediano plazo.

Este enfoque integrado permite a empresas como Factorial gestionar expansión regional con proyecciones financieras fundamentadas en datos comerciales reales por mercado.

¿Cómo puede una startup tecnológica con alto crecimiento proyectar ingresos recurrentes en su plan financiero?

Las startups tecnológicas con modelos de suscripción necesitan proyectar MRR (ingresos recurrentes mensuales), analizar churn y calcular lifetime value por segmento para planificación financiera sostenible.

HubSpot Sales Hub proporciona reportes automáticos de ingresos recurrentes, proyecciones de pipeline con probabilidades de cierre y análisis de retención que alimentan directamente modelos financieros. Las métricas de conversión en tiempo real permiten ajustar proyecciones mensualmente según desempeño comercial verificable.

Nubox, plataforma tecnológica chilena, utilizó este enfoque para lograr crecimiento sostenido del 30 % anual con proyecciones financieras basadas en datos comerciales reales centralizados en HubSpot.

¿Qué errores comunes deben evitar las empresas familiares al crear su primer plan financiero formal?

Las empresas familiares frecuentemente cometen errores como mezclar finanzas personales con empresariales, proyecciones excesivamente optimistas sin respaldo histórico, omitir gastos ocultos o variables estacionales, y no contemplar escenarios adversos.

Para evitarlos, centraliza toda la información comercial en un sistema único como HubSpot CRM, que separa claramente operaciones comerciales de personales. Basa proyecciones en tasas de conversión verificables y análisis de pipeline real en lugar de estimaciones optimistas.

Implementa seguimiento riguroso de costos operativos y consulta tendencias actuales de tu industria para proyecciones realistas. Las empresas que adoptan CRM para planificación financiera reducen desviaciones presupuestarias en 35 % promedio.

¿Cuál es la diferencia entre un plan financiero y un presupuesto para una empresa de servicios profesionales?

Un presupuesto es un documento táctico que detalla ingresos y gastos esperados en un período específico (generalmente anual). En cambio, un plan financiero es un instrumento estratégico integral que incluye presupuestos, pero también incorpora análisis de inversión, estrategias de financiamiento, proyecciones a múltiples horizontes temporales y escenarios alternativos.

Para empresas de servicios profesionales, el presupuesto responde "cuánto gastaremos en salarios y operaciones este año", mientras el plan financiero responde "cómo alcanzaremos 50 % de crecimiento en 3 años considerando contrataciones, inversión en tecnología y expansión de servicios".

Herramientas como HubSpot Sales Hub facilitan ambos al proyectar ingresos por servicio, calcular capacidad de facturación del equipo y generar reportes que alimentan tanto presupuestos tácticos como planificación financiera estratégica.

¿Con qué frecuencia debe actualizar su plan financiero una empresa de ecommerce con alta estacionalidad?

Las empresas de ecommerce con alta estacionalidad deben actualizar planes financieros de corto plazo mensualmente (proyecciones de flujo de caja y liquidez), planes de mediano plazo trimestralmente (revisando estrategias de inventario y marketing), y planes de largo plazo semestralmente o ante cambios significativos del mercado.

Además, actualiza inmediatamente tras eventos críticos como cambios en plataformas de pago, modificaciones regulatorias de comercio electrónico, o lanzamientos de categorías nuevas de productos.

HubSpot Marketing Hub automatiza reportes de rendimiento comercial por temporada, facilitando ajustes mensuales de proyecciones basados en conversión real. El análisis de ROI por canal permite optimizar inversión publicitaria durante temporadas altas, fundamental para planificación financiera precisa en ecommerce.

¿Cuánto debería invertir una empresa manufacturera mediana en desarrollar su plan financiero estratégico?

Para empresas manufactureras medianas (50-200 empleados), desarrollar un plan financiero internamente con software integrado requiere inversión de 2.000 a 8.000 dólares en herramientas anuales, más 80-120 horas de trabajo del equipo financiero.

Contratar consultores especializados oscila entre 15.000 y 40.000 dólares dependiendo de la complejidad operativa, número de líneas de producción y alcance de proyecciones requeridas. El enfoque híbrido (herramientas + asesoría puntual) suele ser más eficiente: 5.000-12.000 dólares anuales.

Plataformas como HubSpot CRM optimizan esta inversión al combinar gestión comercial con capacidades de proyección financiera incluidas en planes empresariales, eliminando necesidad de múltiples sistemas. Empresas manufactureras que centralizan datos comerciales y financieros reducen costos de planificación en 40 % mientras mejoran precisión de proyecciones.

Plan de Negocios